Pripombe ZSSS o predlogu zakona o spremembah in dopolnitvah zakona o dohodnini

19. 8. 2022

Na ZSSS smo se skupaj s Konfederacijo sindikatov javnega sektorja (KSJS) odzvali na predlog Zakona o spremembah in dopolnitvah Zakona o dohodnini. V nadaljevanju si lahko preberete na kaj vse smo opozorili in kaj predlagali.

Sedanja davčna ureditev v zakonu o dohodnini vsebuje vrsto določb, ki imajo po našem mnenju predvsem učinek večje davčne razbremenitve prejemnikov dohodkov v zgornjih davčnih razredih, tako pri plačilu dohodnine kot tudi pri izplačilih poslovne uspešnosti, ne sledijo pa tudi sorazmernemu davčnemu razbremenjevanju zaposlenih srednjega in nižjega razreda. Trenutna ureditev v skladu z zadnjimi sprejetimi spremembami dodatno davčno razbremenjuje tudi dohodke iz kapitala, dohodke iz oddajanja premoženja v najem, kar še dodatno povečuje razliko med davčno obremenitvijo dela in kapitala, in bo povzročilo izpad javnofinančni prihodkov v prihodnjih letih.

Predlog Zakona o spremembah in dopolnitvah Zakona o dohodnini s predlaganimi rešitvami, ki odpravljajo posamezne veljavne določbe, po našem mnenju predstavlja korak v pravo smer in primerno podlago za prihodnje spremembe davčnih predpisov. Strinjamo se s predlogom odprave postopnega zvišanje splošne olajšave na 7.500 EUR v prihodnjih letih, saj menimo, da bi takšno povišanje največ koristi prineslo tistim z najvišjimi dohodki, hkrati pa prineslo velik izpad dohodkov v proračunu, ki ga domnevna povečana potrošnja, ki bi jo tak ukrep prinesel, ne bi nadomestila. Pozdravljamo tudi dvig zadnjega davčnega razreda nazaj s 45 odstotkov na 50 odstotkov in ponovno določitev neobdavčenega zneska iz naslova poslovne uspešnosti v višini povprečne mesečne plače zaposlenih v Sloveniji ter povišanje obdavčitve prihodkov od oddajanja premoženja v najem. Ugotavljamo, da predlog zakona ne posega v stopnjo obdavčitve na dohodke iz kapitala, ki se je z zadnjo novelo zakona o dohodnini znižala iz 27,5 odstotka na 25 odstotkov. Na ta način se ohranja oziroma še povečuje razlika med davčno obremenitvijo dohodkov iz dela in dohodkov iz kapitala, kar je za nas nesprejemljivo. Zato predlagamo, da se stopnja obdavčitve od dohodka iz kapitala ponovno dvigne na 27,5 odstotka. Predlagamo tudi ponovno vrnitev obračunavanja bonitete za uporabo vozila na električni pogon za privatne namene na prejšnjo raven.

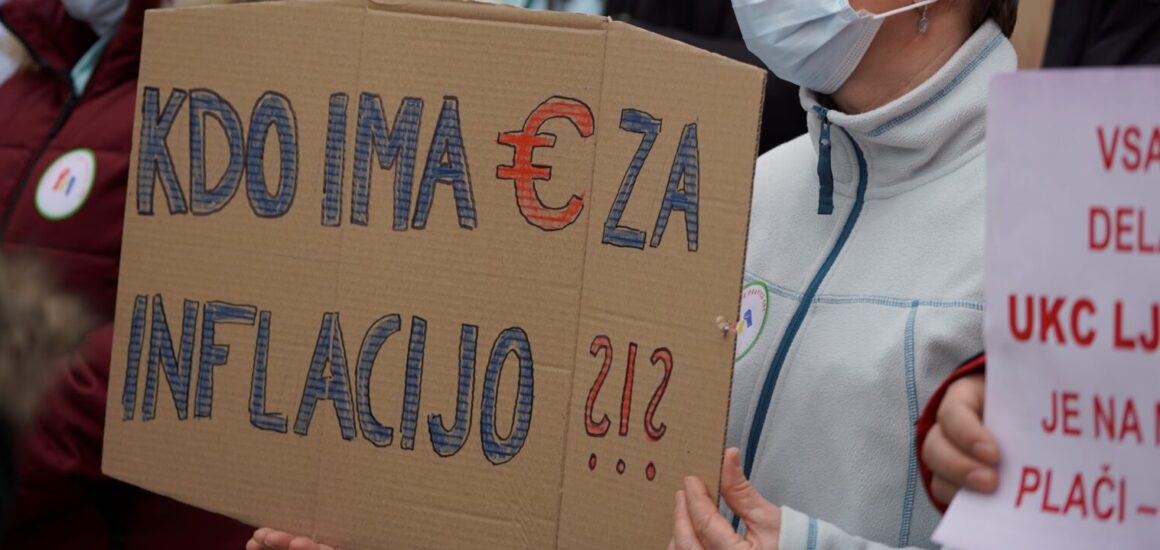

ZSSS in KSJS podpirata predlog, ki zvišuje skupni dohodek do katerega se zavezancu za plačilo dohodnine prizna dodatna splošna olajšava, vendar predlagamo določitev zneska, ki bo višji od 15 tisoč evrov. Do dodatne olajšave so namreč v večji meri upravičeni prejemniki minimalne plače, zato je potrebno pri določitvi zneska za upravičenost do dodatne olajšave upoštevati tudi predvideno uskladitev minimalne plače v letu 2023, ki bo vsaj v višini letne inflacije. Upoštevaje trenutne podatke o letni inflaciji in napovedih, bi uskladitev minimalne plače lahko dosegla 10 odstotkov. Prav tako je potrebno upoštevati, da se k znesku minimalne plače prištejejo še vsi pripadajoči dodatki zaposlenega. Upoštevaje navedeno pomeni, da posameznik z minimalno plačo in ob izplačilu dodatkov v višini 70 evorv bruto mesečno, ne bi bil več upravičen do dodatne splošne olajšave.

V zvezi z 8. členom predlaganega zakona predlagamo, da se mehanizem avtomatičnega usklajevanja višin zneskov olajšav in neto davčnih osnov ohrani na način kot ga določa veljavni Zakon o dohodnini. Usklajevanje z rastjo cen življenjskih potrebščin zagotavlja ohranjanje realne vrednosti olajšav in neto davčnih osnov in prispeva k ohranjanju davčne obremenitve posameznika. Poleg tega predlagana rešitev prinaša dodatna pooblastila izvršni oblasti pri določanju zneskov olajšav, ki bi po našem mnenju zaradi svoje pomembnosti morale ostati v pristojnosti zakonodajne oblasti, njihovo spreminjanje izven zakonsko določenih kriterijev pa podlaga zakonodajnega postopka in postopka na ESS, kjer bodo svoj vidik lahko predstavili tudi socialni partnerji. Smiselno enako velja naše mnenje tudi za pooblastila, ki bi jih vladi RS prinesel 9. člen predloga.

Primerna rešitev je tudi predlog, ki določa znižanje davčne osnove za mlade, čeprav menimo, da je to lahko zgolj začetek iskanja celovitih rešitev na obdavčitvi dohodka od dela v Sloveniji.

Ena izmed skupin, katerih sprememba sistema obdavčitve je potrebna, so tudi samostojni podjetniki, ki pri obdavčitvi uporabljajo sistem normiranih odhodkov. Menimo, da bi se moral celotni sistem obdavčitve, predvsem osnova za plačilo prispevkov kot tudi stopnja obdavčitve spremeniti tako, da bi se približal obdavčitvi drugih oblik dela oziroma zaposlitvi v rednem delovnem razmerju. Na podlagi preračunov ugotavljamo, da so pri prihodkih v višini minimalne plače samostojni podjetniki v primerjavi z zaposlenimi v delovnem razmerju, davčno bolj obremenjeni. Z naraščanjem višine prihodkov pa je davčna obremenitev za samostojne podjetnike v primerjavi z delovnim razmerjem vedno bolj ugodna in prične postopoma naraščati pri letnih prihodkih v višini 20 tisoč evrov. Pri letnih prihodkih v višini 13. tisoč evrov ostane normiranemu samostojnemu podjetniku 2325 evrov manj razpoložljivega dohodka kot zaposlenemu v delovnem razmerju, pri prihodkih v višini 20 tisoč evrov pa je razpoložljiv dohodek samostojnega podjetnika večji za 208 evrov kot pri zaposlenemu, pri prihodkih 50 tisoč evrov pa je večji že za 12.323 evrov.

Posledica obstoječe ureditve se zato kaže tudi v tem, da določeno skupino delavcev na strokovno bolj zahtevnih delovnih mestih, spodbuja k ustanovitvi lastnega s.p., čeprav njihovo pravno razmerje vsebuje vse znake delovnega razmerja, kar je še posebej zaskrbljujoče v luči nezadostnega inšpekcijskega nadzora, pooblastil, ki jih ima IRSD na tem konkretnem področju, pa tudi v luči ustvarjanja vzdržnega in razvojno usmerjenega gospodarstva. Ob tem tudi ni nezanemarljivo, da takšni zaposleni ne uživajo številnih socialnih in delovnopravnih pravic, ki bi jih morali imeti kot polno zaposleni delavci. Ustrezne davčne spremembe bi lahko prispevale tako k večji socialni varnosti samostojnih podjetnikov, kot tudi pomembno vplivale na omejitev prekarnih oblik dela, na katere opozarja tudi predlagatelj, ko naslavlja problematiko mladih in prekarnega dela. Predlagamo razmislek o progresivni obdavčitvi glede na višino prihodkov samostojnega podjetnika.

Ker postaja delo na daljavo vse bolj pogosto, se tudi vse več težav pojavlja pri davčni obravnavi povračil stroškov za uporabo lastnih sredstev delavca pri delu na daljavo. Sedaj veljavni ZDoh-2 to vprašanje ureja v 10. točki 1. odstavka 44. člena, kjer med drugim določa, da mora delodajalec nadomestilo, če naj bo to neobdavčeno, določiti na podlagi izračuna realnih stroškov. Takšen način določitve neobdavčenega zneska predstavlja precejšnje težave v praksi, saj je za konkretne zaposlene težko izračunati realne stroške opravljanja dela na daljavo. Poleg tega obstoječa ureditev določa prag za določitev neobdavčenega zneska nadomestila na 5% plače delavca, vendar ne več kot do višine 5% povprečne plače zaposlenih v RS, kar postavlja delavce v neenak položaj. Delavci, ki imajo podpovprečne plače so s tem slabše obravnavani kot tisti, ki dosegajo ali presegajo povprečno plačo v RS. Zato predlagamo, da se ohrani zgolj omejitev 5% povprečne plače v RS, ki naj velja za vse zaposlene.

V skladu z navedenim predlagamo, da se 10. točka 1. odstavka 44. člena Zdoh-2 spremeni, tako da se glasi:

“10. nadomestilo za uporabo lastnih sredstev pri delu na domu v skladu s predpisi, ki urejajo delovna razmerja, pod pogojem, da je določeno s posebnimi predpisi ali na podlagi kolektivne pogodbe oziroma splošnega akta delodajalca, da gre za sredstva, ki so značilna, nujna in običajna za opravljanje določenega dela – do višine 5 % povprečne mesečne plače zaposlenih v Sloveniji. Dejanske stroške je mogoče uveljavljati na podlagi dokazil.“

Predlagamo, da se v spremembe Zakona o dohodnini kot davčno olajšavo zavezanca za plačilo dohodnine vključi plačano sindikalno članarino, ki bo znižala letno davčno osnovo zavezanca, podobno in na način kot jo je priznaval Zakon o dohodnini (ZDoh-1; 112. člen – olajšave za različne namene) že v preteklosti. Zahteva po ponovnem priznanju plačane sindikalne članarine kot davčne olajšave temelji na dejstvu, da danes samo člani sindikatov in delodajalskih združenj financirajo socialni dialog, s tem pa tudi dogovorjene pravice tistih, ki k socialnemu dialogu ne prispevajo.

Pričakujemo, da bo vladni predlog Zakona o spremembah in dopolnitvah Zakona o dohodnini in podani predlogi obravnavani s socialnimi parterji na Ekonomsko socialnem svetu, ter da bodo v procesu usklajevanja dosežene rešitve, ki bodo ustrezna podlaga za pripravo celovite davčne reforme. Verjamemo namreč, da obstoječi predlog sprememb vsebuje zgolj rešitve, ki so za predlagatelja nujne, medtem ko bo v prihodnje potrebno po našem prepričanju pripraviti celovit predlog davčne reforme, ki bo omogočil lažjo pripravljenost gospodarstva na zeleni in digitalni prehod, vse ob upoštevanju nujnosti stabilnega sistema socialnega varstva in vseživljenjskega učenja.